5年期以上LPR下降 300万贷款每年可省3000元

每经记者 王佳飞 北京报道 每经编辑 陈梦妤

5月20日,中国人民银行授权全国银行间同业拆借中心公布,贷款市场报价利率(LPR)为1年期3.7%,5年期以上4.45%。

此次1年期LPR与上月持平,5年期以上LPR较上月下降15个基点。经济学家任泽平通过社交媒体表示:“对居民房地产贷款降息,房贷主要是5年以上,稳房市,力争软着陆”。

“将大大提振市场信心”

对于此次5年期以上LPR下调,5月20日,贝壳研究院市场分析师刘丽杰通过微信向记者表示:“5月5年期以上LPR超预期下降15个基点,是货币政策对房地产市场的精准扶持,代表决策层对稳房地产的实质态度和决心,这将大大提振市场信心。”

5月贝壳研究院监测的103个重点城市主流首套房贷利率为4.91%,二套利率为5.32%,分别较上月回落26个、13个基点,再创2019年以来新低;本月平均放款周期为29天,与上月持平。

但另一方面,4月住户贷款减少2170亿元,同比少增7453亿元,是继今年2月减少之后,年内居民贷款再度减少。

此次LPR下调将一定程度上减轻房贷负担,贝壳研究院举例,如以商贷额度300万元、贷款30年、等额本息还款方式计算,LPR下降15个基点,存量贷款客户每年房贷能省超过3000元;对于新贷款人群,考虑首套房贷利率下限可在LPR基础上下降20个基点,即与4月相比最大降息35个基点,每年房贷节省还款额度约7500元。

中指研究院指数事业部市场研究总监陈文静通过微信向记者表示:“本次降息是继今年1月5年期以上LPR下调5个基点后的第二次降息,也是2019年房贷利率换锚LPR之后降息幅度最大的一次。”

事实上,此前的LPR水平已经处于低位。

在此之前,1年期LPR和5年期以上LPR都有下调趋势。自2020年4月以来,1年期LPR便是3.85%,5年期以上LPR为4.65%,这一利率水平一直维持到2021年11月。

2021年12月,1年期LPR下调到3.8%,5年期以上LPR依旧维持4.65%。2022年1月继续下调至1年期LPR3.7%,5年期以上LPR4.6%。

配套政策有望再优化

5月13日,中国人民银行有关负责人在人民银行官网表示,下一步政策“将稳增长放在更加突出的位置,加大稳健货币政策的实施力度,更好发挥货币政策工具的总量和结构双重功能,加快落实已出台的政策措施,积极主动谋划增量政策工具,支持经济运行在合理区间。”

随后5月15日,中国人民银行、中国银行(601988)保险监督管理委员会通知,首套住房商业性个人住房贷款利率下限调整为不低于相应期限贷款市场报价利率减20个基点,即首套房贷款利率最低为4.4%。

此后,多地首套房利率水平应声下调。据贝壳研究院统计,截至5月18日已有天津、青岛、济南、郑州、临沂、绵阳等11城执行的主流首套房贷利率降至4.4%,加大对首套住房的支持。103个重点城市中超过60城二套房贷利率在5.2%的水平。

刘丽杰表示:“本次5年期以上LPR下降至4.45%,首套房贷利率下限将调整为4.25%,二套房贷利率下限降为5.05%,后期银行对于首套、二套房贷均有更大降息空间,用于支持住房需求,进一步带动市场交易增长,加快市场修复。稳地产将在稳增长中发挥更积极更重要的作用。”

陈文静认为,未来配套政策有望进一步优化:“各地普宅认定标准、认房认贷标准等配套政策有望进一步优化。此前首套房房贷利率下限的调整只针对购买普通住宅购房者,未来预计将有更多城市调整普宅的认定标准、优化认房认贷标准等配套政策,多个政策叠加有利于放大本次楼市降息效果,促进刚性和改善性住房需求释放。”

“整体来看,当前部分城市受疫情影响较为严重,市场恢复节奏被打乱,个别城市交易几近停摆,政策改善到市场见效尚需 一定时间。而对于疫情影响较小的热点城市,随着信贷环境和调控政策持续加力优化,政策效果有望逐渐显现,购房者预期和置业信心有望逐渐企稳,当前苏州、东莞等城市市场活跃度有所提升,预计5月底6月初核心城市市场企稳,但多地疫情反复影响,二季度需求持续低迷,年中市场才完成筑底,下半年缓慢恢复。”

标签:

您可能也感兴趣:

为您推荐

5月22日0时至18时 天津新增20名阳性感染者

瑞士报告首例猴痘感染病例

之江生物:公司猴痘病毒核酸检测试剂可准确鉴别猴痘病毒

排行

- 兴业中证福建50ETF基金净值下跌1.03% 场内价格溢价率为-0.58%

- 国联安上证商品ETF基金净值上涨2.03% 场内价格溢价率为0.14%

- 鹏华中证国防ETF基金净值上涨1.76% 场内价格溢价率为-0.03%

- 华夏中证央企ETF基金净值上涨1.94% 场内价格溢价率为0.34%

- 广发中证基建工程ETF基金净值上涨2.91% 场内价格溢价率为0.30%

- 富国上海金ETF基金净值上涨1.19% 场内价格溢价率为0.03%

- 中银上海金ETF基金净值上涨1.20% 场内价格溢价率为-0.03%

- 工银瑞信黄金ETF基金净值上涨1.20% 场内价格溢价率为-0.03%

- 招商中证红利ETF基金净值上涨1.42% 场内价格溢价率为0.01%

- 天弘中证光伏产业ETF基金净值上涨1.40% 场内价格溢价率为-0.16%

精彩推送

- 5年期以上LPR下降 300万贷款每年可省3000元

- 中信证券:中期慢涨尚处初期,四大主线继续轮动

- 5月22日0时至18时 天津新增20名阳性感染者

- 发钱还是发券?刺激消费财政政策如何精准发力

- 瑞士报告首例猴痘感染病例

- 之江生物:公司猴痘病毒核酸检测试剂可准确鉴别猴痘病毒

- 中央财政发放实际种粮农民一次性补贴100亿元

- 新增10343个!《中国生物物种名录》2022版在线发布

- 促消费再加码 多地又发消费券

- 产业观察:发挥云网融合优势 夯实数字经济发展底座

- 风吹过稻田,我们就想起您!

- 中国独有!这七大物种“现身”街头

- 金沙江下游四座梯级水库2022年汛期调度运用计划获批

- 农业农村部:距大面积收获日期日益临近 夏粮长势总体良好丰收...

- 国家卫健委:昨日新增本土157+667

- 我国麋鹿放归取得阶段性成果 第一代大青山野放麋鹿种群成功繁...

- 吉林昨日新增本地无症状感染者10例

- 四川昨日新增本土12+35

- 从335万到20亿元,斯诺威矿业拍卖折射的锂矿焦虑

- 天津昨日新增本土36+20

- 昨夜今晨重大事件汇总

- 安徽昨日新增无症状感染者4例

- 老人提现难、“人盾分离”发不了工资?在京银行解困“特事特办”

- 高致死率!全球已有80例猴痘传染疫情!世卫发现“男男性行为...

- 卢布结算纠纷升级! 俄罗斯停止芬兰天然气供应

- 财政部、水利部拨付5亿元水利救灾资金支持各地安全度汛工作

- LPR非对称“降息”

- 政策培育上市公司加速中

- 财政部、水利部拨付5亿元支持各地安全度汛

- 上海6月1日后加快全面复工复产,三阶段时间表这样安排

- 真疯狂!杭州楼市新政仅5天 有业主涨价80万:中介都被震惊了

- 南京取消二手房限购“半日游”,背后信号几何?

- 监管提醒:“高息存款”勿轻信,以免落入非法集资陷阱

- 证监会:2022年上市当年因受疫情影响业绩大幅下滑的 对发行...

- 国轩高科:孙公司宜春国轩矿业4.6亿元竞得宜丰锂矿探矿权

- 青岛将发放6种消费券,购车最高补贴1万

- 上海造船业克服疫情影响取得新进展

- 时隔4个月LPR再次下调,这释放出哪些信号?

- 白鹤滩水电站机组总装工作全部完成

- 困在皮村的北漂客:疫情下,打工人没了工地活

- 全国数字计量技术委员会和全国人工智能计量技术委员会成立

- 净增7个!2021年底我国境内运输机场达248个

- LPR迎结构性“降息” 利好中长期贷款降成本

- 多家机构警告美国经济前景将恶化

- 在广州听一场“稳外贸”政企座谈会……

- 5年期以上LPR下调传递稳增长决心

- “降”“返”“缓”“奖”齐上阵

- LPR迎结构性“降息” 利好中长期贷款降成本

- 证监会23项举措支持受疫情影响地区行业

- 今日起 太原发放4.2亿消费券 单张最高减800元

- 再不怕理发店、健身房跑路了!数字人民币破解预付费难题

- 我国境内首笔人民币外汇美式期权业务20日夜间落地

- 事关房贷 5年期LPR大幅降至4.45%!此前为4.6%

- 2021年城镇私营单位就业人员年平均工资62884元

- 中证协发布《证券行业诚信准则》《证券行业执业声誉信息管理...

- 七国集团承诺向乌克兰提供198亿美元援助

- 国际大行:下调香港年度GDP增长预期 明年可能大增10倍

- 三部门开展家电生产企业回收目标责任制行动 6家企业预计回收1...

- 机构近5日首次关注这些个股 两只银行股在列

- “聪明资金”近7日加仓这些个股 多只银行股在列

- 4月末上海本外币贷款余额9.86万亿 同比增10.8%

- 打好预警“提前量” 发挥气象防灾减灾防线作用

- 中国建筑最多还能涨57%!机构今日看好这些个股

- 如何促进外汇市场服务实体经济?外汇局发文明确

- 上海统计局:1-4月房地产开发投资同比降10% 商品房销售面积降17.0%

- 六部门联合打击虚开骗税违法犯罪行为 专家:确保最大限度发挥...

- 市盈率计算公式是什么意思? 一文读懂

- 证券公司开户流程是什么 怎么开户?

- 招商银行信用卡注销后还能办吗? 规定是这样的

- 如何提高花呗额度? 教你3个方法轻松提高额度

- 中国银行信用卡额度如何提升? 一文带你了解

- 机动车交通事故责任强制保险有哪些 怎么买才更划算?

- 百联卡使用范围多少合适? 百联卡详细介绍

- 交强险的赔偿范围包含哪些 什么情况下交强险可以用来赔偿自...

- 信用卡被拒的原因有哪些 如何申请信用卡?

- 股市成交量怎么看?这篇文章告诉你

- 大学生助学贷款还款方式有哪些? 这篇文章告诉你

- 一天吃125克蓝莓算多吗 蓝莓怎么吃比较好?

- 上市公司被举牌是利好还是利空 如何判断?

- 为什么银行一直推荐办理信用卡? 看完你就明白了

- 社保卡里的钱怎么取出来 社保卡有什么用?

- 585紫金现在多少钱一克 585紫金属于什么金掉色吗?

- 投资白银有哪些技巧 如何炒白银?

- 花呗怎么优先还上月账单 花呗最低欠款怎么计息?

- 申办信用卡需要什么条件? 办理信用卡注意事项一览

- 为什么纪念币能有这么大的魅力 纪念币都值得购买吗?

- 信用卡办理究竟需要哪些条件? 一起来看看

- 微粒贷怎么开通? 这几个要点一定要知道

- 兴业银行信用卡额度高吗? 具体情况具体分析

- 社保卡医保卡余额怎么查? 查询方法一览

- 银边债券是什么?地方政府债券的优点一览

- 保险交了4年退保能退多少钱 怎么办理?

- 什么是次新股 投资技巧有哪些?(收藏)

- 电子社保卡有什么用 领取条件是什么?

- 现钞买入价和现汇买入价的区别有哪些? 这篇文章告诉你

- 怎么购买Shopify的商品 注意事项有哪些?

- 房屋出租合同需要盖章吗 房屋出租合同需要哪个部门登记?

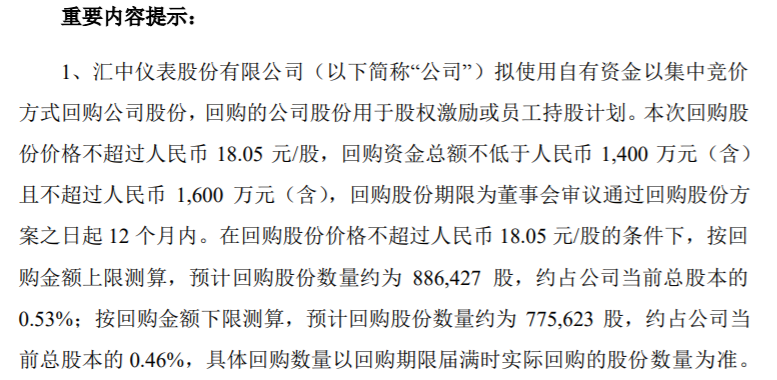

- 华联股份:财务总监崔燕萍辞职 不再担任公司任何职务

- 三角防务:第一大股东、董事长严建亚质押股份1022万股

- ST奥马:股东质押1466.63万股用于自身资金需求

营业执照公示信息

营业执照公示信息