民间借贷利率上限降至14.8%,消费金融机构利率会降吗?

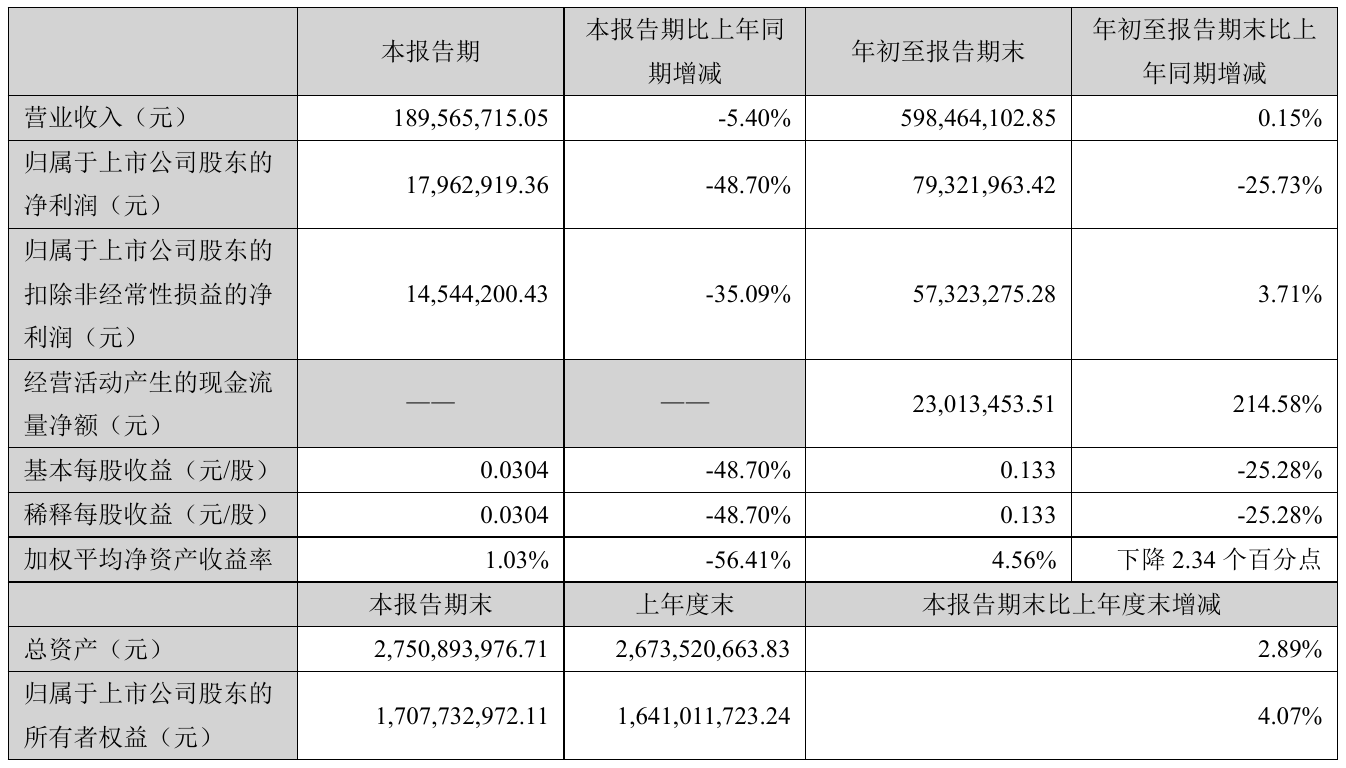

中新经纬2月8日电 (魏薇)与民间借贷利率上限息息相关的一年期LPR(注:贷款市场报价利率)已连续两个月下降。2021年12月20日,一年期LPR报价下调至3.8%,2022年1月20日,再一次下调至3.7%。

自2020年4月20日起,一年期LPR已连续20个月保持在3.85%。此番连续两个月下调后,也意味着,民间借贷利率司法保护上限从之前的15.4%降到14.8%。

来源:中国货币网

民间借贷利率上限调整影响几何?

2020年8月20日,最高人民法院举行新闻发布会,发布新修订的《最高人民法院关于审理民间借贷案件适用法律若干问题的规定》(下称规定),以中国人民银行授权全国银行间同业拆借中心每月20日发布的一年期贷款市场报价利率(LPR)的4倍为标准确定民间借贷利率的司法保护上限,取代原规定中“以24%和36%为基准的两线三区”的规定,大幅度降低民间借贷利率的司法保护上限。

根据上述规定,出借人请求借款人按照合同约定利率支付利息的,人民法院应予支持,但是双方约定的利率超过合同成立时一年期贷款市场报价利率四倍的除外。

中国银行法学研究会理事肖飒在接受中新经纬采访时指出,民间借贷利率的上限取决于合同成立时的一年期贷款市场报价利率,那么连续两个月一年期LPR的下调,实际上也意味着民间借贷的利率上限的下调。

民间借贷利率上限的调整,对于正在诉讼中的案子是否有影响?肖飒表示,上限的变化对正在进行诉讼的出借人和借款人没有影响。

“由于民间借贷利率的上限取决于合同成立时的一年期贷款市场报价利率,因此在合同成立时该上限已经被确定,诉讼期间利率上限的变化对已经成立的合同没有影响,故对出借人和借款人也没有影响。”肖飒说。

中银律师事务所高级合伙人杨保全对中新经纬介绍道,由于LPR是变动的,也就是说利率上限是浮动的,利率上限的变更,最直接的影响是诉讼请求和执行金额的计算。

他提到,根据规定第二十九条,出借人与借款人既约定了逾期利率,又约定了违约金或者其他费用,出借人可以选择主张逾期利息、违约金或者其他费用,也可以一并主张,但是总计超过合同成立时一年期贷款市场报价利率四倍的部分,人民法院不予支持。

肖飒进一步提示,出借人和借款人在订立合同时应当及时查询当时的一年期贷款市场报价利率,并以此为参考确定借款合同的利率,以保证自己订立合同的利率在当时司法保护利率范围内,能够获得法律保护。

压降利率是大势所趋

《规定》指出,经金融监管部门批准设立的从事贷款业务的金融机构及其分支机构,因发放贷款等相关金融业务引发的纠纷,不适用本规定。

不适用于金融机构,也让不少机构松了一口气,尤其是此前不少消费金融公司的贷款产品年化利率几乎是贴着24%甚至36%的上限发放。

经过本轮调整,民间借贷利率司法保护上限降至14.8%。不过,多位消费金融公司人士在接受中新经纬采访时表示,这对消费金融公司影响并不大,但未来消费金融公司产品的整体利率或将继续压降。

2021年,多地监管部门向辖内消费金融公司等在内的金融机构进行窗口指导,要求将产品贷款利率降至24%以内。

某消金公司人士对中新经纬表示,今年要全量做利率在24%及以下的产品,超过24%的产品不再做,只消耗存量。

“从监管角度看,一方面进一步对行业进行规范,另一方面在逐步压降利率。”某消金公司北京地区负责人表示,该公司也按照监管的有关要求进行调整,目前多数产品利率在18%-21%之间。他进一步指出,利率是逐步下降的,也需要符合机构的运营模式和行业整体利率水平。

尽管消费金融公司贷款产品利率或将压降24%以内,但远高于民间借贷利率上限。对此,上述负责人对中新经纬分析道,消费金融公司的成本包括资金成本、风险成本、人员管理成本、科技投入等,大部分消费金融公司的成本高于四倍LPR。

在成本构成中,资金成本一定程度上影响了贷款产品的定价。据了解,消费金融公司融资渠道主要包括股东资金、同业拆借、发行ABS、金融债、银团贷款等。就融资成本而言,ABS优先档票面利率在2%-6%左右;金融债融资利率较低,一般在3%左右,个别消金公司票面利率达到7%;银团贷款利率在3%到6%之间。

上述消金公司人士介绍,去年,其所在公司获取的资金成本也在下行,减轻了一部分成本负担。“做到24%基本没问题,我们还在找更多的下探空间。”同时,他也强调,消费金融公司利率调整,与市场、客群、成本、政策等多种因素相关,会符合中国贷款市场的整体走势。

苏宁金融研究院高级研究员黄大智在接受中新经纬采访时分析道,一年期LPR报价下降,会导致消费金融公司的融资成本下降,从而进一步传导至产品端。但他亦强调,贷款产品利率并非完全和融资成本挂钩,还取决于借款人的信用情况,因此从整体看,贷款端的产品利率应该会有所下降,但并不一定会反映到个体上。

贷款产品利率压降背景下,消费金融公司又该如何应对?黄大智指出,一方面很多消费金融公司在加大对存量客户的运营力度,如推出会员制、积分制、权益制等手段来保留存量客户;另一方面,一些机构也在积极拓展新的场景和客群,加大对普惠金融客群的服务。

上述消金公司人士则认为,利率下行,最终还是考验各家消金机构的资金管理和风控能力,找到合适的人群,将资金高效运行起来,给消费金融带来压力的同时,也带来新的机会。(中新经纬APP)

中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编或以其它方式使用。

(责任编辑:罗琨)

您可能也感兴趣:

为您推荐

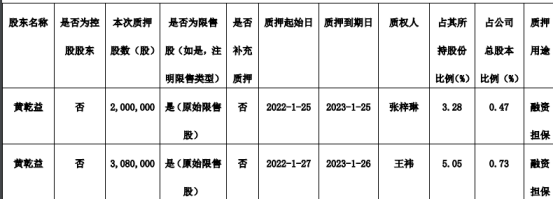

华脉科技股东王晓甫质押336万股 质押期限至2023年6月13日

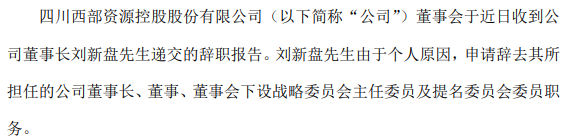

因个人原因 ST西源董事长刘新盘辞职

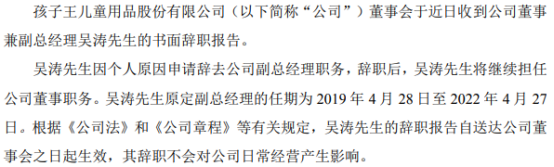

因个人原因 孩子王副总经理吴涛辞职

排行

- 南方中证全指房地产ETF基金净值上涨2.36% 场内价格溢价率为-0.01%

- 华夏中证智能汽车主题ETF基金净值上涨1.29% 场内价格溢价率为-0.02%

- 华夏中证文娱传媒ETF基金净值上涨1.20% 场内价格溢价率为-0.07%

- 国泰中证智能汽车主题ETF基金净值上涨1.32% 场内价格溢价率为0.03%

- 富国中证智能汽车主题ETF基金净值上涨1.35% 场内价格溢价率为-0.15%

- 华宝大数据ETF基金净值上涨1.19% 场内价格溢价率为-0.16%

- 富国中证大数据产业ETF基金净值上涨1.19% 场内价格溢价率为-0.10%

- 鹏华国证证券龙头ETF基金净值上涨1.18% 场内价格溢价率为0.06%

- 鹏华中证800证券保险ETF基金净值上涨1.15% 场内价格溢价率为0.06%

- 华泰柏瑞中证港股通50ETF基金净值上涨1.27% 场内价格溢价率为-0.57%

精彩推送

- 民间借贷利率上限降至14.8%,消费金融机构利率会降吗?

- 这个西部地级市,GDP超5000亿,凭什么?

- 【港股前瞻】经济稳中有进 消费保持扩张态势

- 境内外汇供求平衡 我国外储规模微降

- 14.9万亿元!春节假期全国非现金支付金额同比增长16.2%

- 河北省内GDP排名倒数的张家口,如今成为“国际张”

- 又无理打压中企!美商务部将33家中国实体纳入所谓“未经核实...

- 原万得员工跳槽b站被索赔200万!二审获胜,法院:竞业限制不...

- 2022年1月上旬流通领域重要生产资料市场价格变动情况

- 两部门:加强公共供水管网漏损控制 实施供水管网改造工程

- 五部门协同推进我国综合交通枢纽高质量发展

- 我国首批知识产权服务出口基地名单出炉 9家入选

- 发力稳增长 地方两会圈定2022年经济重点

- “缺货”下的旧能源反击,油价竟然冲击100美元

- 美日达成协议 取消特朗普时代的钢铁关税

- 市场预计1月份新增贷款有望超去年同期 “宽信用”政策或将持...

- 1月外储规模微幅回落,什么原因推动?后续走向如何?

- 1月末我国外汇储备规模32216亿美元 经济向好为外汇储备规模稳...

- 金管局:新一波疫情对香港经济影响在上半年出现 营商氛围或转弱

- 央行:春节期间全国非现金支付业务量为208.4亿笔,金额14.9万亿元

- 1月末外储规模回落至32216亿美元 专家:有望继续保持稳定

- 春节7天三亚海关监管离岛免税销售近12亿

- 2022春节消费观察:预制菜C位出道 虎元素、冰雪游引领春节市场

- 人民银行:1月对金融机构开展常备借贷便利操作23.5亿元

- 1月末我国外汇储备规模32216亿美元 境内外汇供求呈现基本平衡

- 湖南省春节接待游客580.45万人次,购物消费节、年货节、文化...

- 齐鲁商讯||山东2022年1月7大商超开业,青岛十大商企春节进账7.56亿

- 交通运输部:1月全国城市轨道交通完成客运量18亿人次

- 虎年春节文旅消费亮点纷呈 本地游、冰雪游增量明显

- 春节假期全国民航共运输旅客501万人次 同比增长40.2%

- 海南离岛免税店7天销售额近20亿元

- 八省市发布2022年重大项目投资清单 总投资额至少超15.6万亿元

- 新一轮大范围雨雪天气来袭 公众需密切关注天气变化

- 三部门:鼓励钢铁龙头企业兼并重组

- 1月份中国物流业景气指数发布 继续保持在景气区间

- 我国物流业运行保持强劲韧性 实现平稳开局

- 春节假期全国共揽收投递快递包裹7.49亿件 特色产品和节庆寄递...

- 春节假期全国预计发送旅客1.3亿人次

- 春节菜价批发零售“两不涨” 北京7家批发市场蔬菜日均上市...

- 稳增长发力见效 虎年经济稳中向好新图景加速绘就

- 市界早知道丨蒙牛奖励女足1000万;张艺谋《狙击手》下调票价

- 北京冬奥会市场开发成果显著 45家赞助企业品牌价值提升

- 霸榜热搜 冬奥顶流“冰墩墩”卖到断货

- 国家发改委官微发文谈2022年物价:预计CPI延续温和上涨 PPI...

- 张艺谋说了句“比较惨”,《狙击手》突然放大招,电影票价终...

- 文旅部:2022年春节假期国内旅游出游2.51亿人次

- 春节期间北京市147家旅游景区(地区)共累计接待游客758.3万人次

- 春节假期国内旅游收入2892亿元 同比减少3.9%

- 专家:一季度将成为包括货币政策在内不少宏观政策的操作窗口

- 春节假期“余额不足”!10大热门景区出炉,你打卡了吗?

- 国家版权局:《马拉喀什条约》将于三个月后对中国正式生效

- 巨丰早参:发改委适度超前开展基础设施投资,美通过法案支持...

- 奥运五环“破冰而出” 航天科技立大功

- 2021年我国发放失业保险稳岗返还资金230亿元

- 京昆高速公路四川雅西段因降雪暂不具备通行条件

- 国家发改委:去年创业带动就业示范行动创造超400万个就业机会

- 虎年春节:工程项目不停工 为民服务不打烊

- 马拉喀什条约将于三个月后对中国生效

- 航天科普人 新年新愿望

- 市场主体稳定发展 夯实经济行稳致远的基石

- 中国味走出去 国际范儿引进来 这些年货班列不简单

- 冬奥会开幕式背后的“大算盘”

- 全球近20%的40万吨级矿石船春节期间集中靠泊青岛港

- 穿越3.2亿千米的祝福!天问一号从火星送上冬奥礼物

- 合肥中欧班列今年一月份开行量超去年同期五成以上

- 大湾区项目莞番高速三期进行上部施工 预计今年底建成通车

- 国家版权局:冬奥版权保护快速反应机制全面启动

- 全国铁路直供电厂存煤可耗天数已达18天以上

- 北京冬奥列车上的5G超高清演播室长啥样?

- 轻工业去年营收同比增14.4%

- 市场监管总局:立项一批冰雪运动国家标准 助力群众性冰雪运动...

- 海南越冬水鸟种类和数量再创新高

- 幸福的味道——暖锅里的幸福年

- 双奥之城,“中国年”里热切迎冬奥

- 探访国宝“幼儿园”:25万尾中华鲟稳定生长

- 冰雪消费过大年 “冷资源”催生“热经济”

- 网购年夜饭、“云上”迎新春 解锁“虎”年春节消费新风尚

- 南方雨雪开始减弱停歇 北方晴冷为主

- @你:烟花虽好看,安全需注意,这份“攻略”请收好

- 铁路等部门保障春节期间出行平安顺畅

- 需求和价格双重影响,中、小企业PMI走弱

- 2022年春节档总票房(含预售)已破10亿 一影片打破三项影视纪录

- 乡亲们的年夜饭越吃越美

- 北京西城区:支持金融机构探索开展数据资产证券化等金融创新服务

- 大年初一预售票房破5亿!票价大涨,三四线城市最高90元,有些...

- 商务部:2021年我国服务贸易持续快速增长

- 2021年债市规模稳定增长 货币市场交易量持续增加

- 这是红火的味道——年夜饭里的数字经济

- 探求常态化疫情防控下民航业盈利密码:用足政策红利 培育新增...

- 6成患者经历过误诊,平均花费4年确诊,罕见病诊疗困境

- 早财经丨热搜第一!春晚节目单来了;中国恒大:香港一块地被...

- 快来看!天问一号发来了“新春祝福”

- 兰州新区“鲜花年货”俏销海内外 “美丽经济”不打烊

- 央行:2021年末本外币绿色贷款余额15.9万亿元 同比增33%

- 三个时代的春节记忆 | 年味儿经济 in 上海

- 财政部等5部门联合发文部署开展银行函证试点工作

- 弹响春运“三线谱” 铸造过硬“娘子军”

- 海口春节菜价不再“高不可攀” 货足价稳更亲民

- 央行等三部门发文:3月1日起,个人存取现金5万元以上需要登记...

- 数字经济呼唤人才支撑(云中漫笔)

营业执照公示信息

营业执照公示信息