一月融资“开门红”:充分发力、靠前发力之后,信贷投放如何精准发力?

文|陈述 看懂经济专栏作家

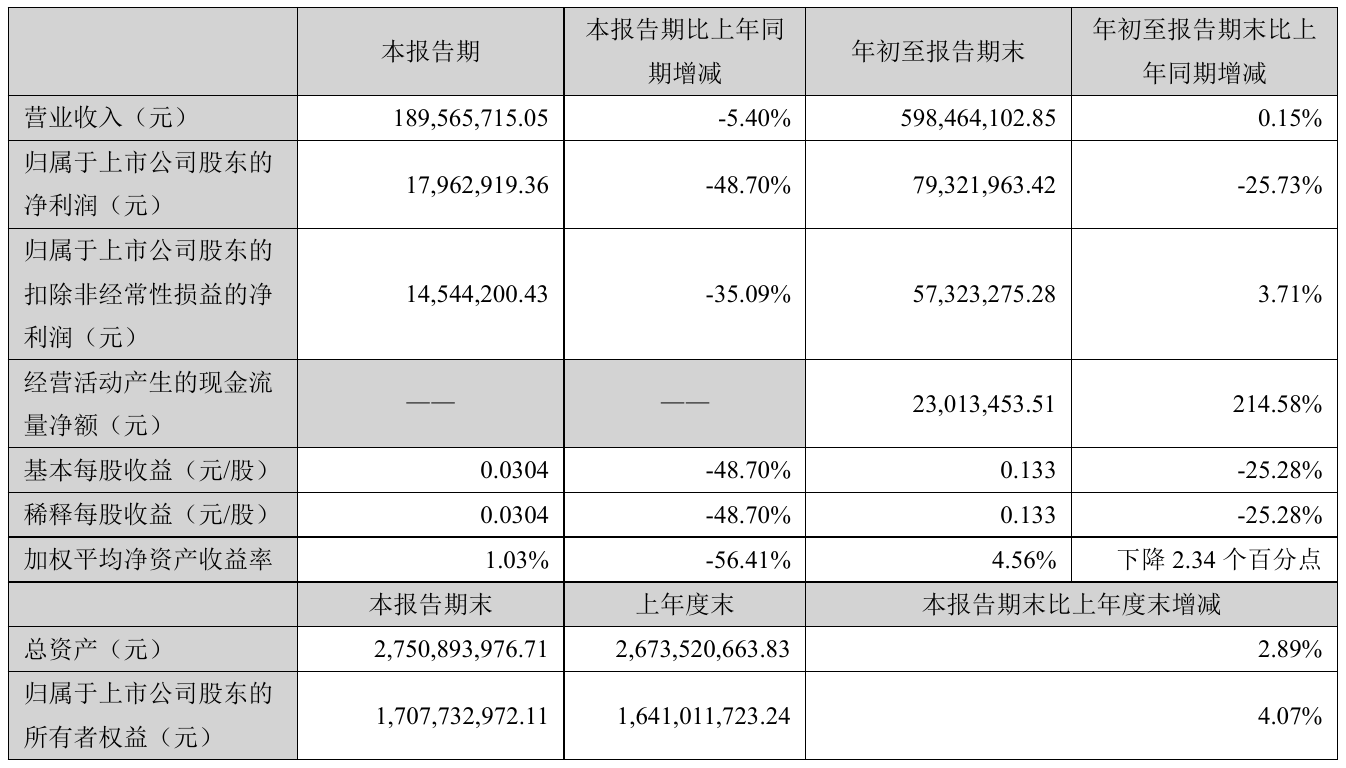

2022年2月10日,人民银行公布1月份金融统计数据,1月份人民币贷款增加3.98万亿元,是单月统计高点,同比多增3944亿元;社会融资规模增量为6.17万亿元,比上年同期多9842亿元,两项月度新增数据均创历史新高,比较好的体现了“充分发力、靠前发力”的政策要求,对实体经济形成了较强的支撑,对于提振经济主体信心、实现稳中求进具有较重要的积极、正向的意义,在融资方面实现了“开门红”。

1月份金融数据“开门红”背后,是监管推动和银行主动作为的集中体现:一方面是金融机构加大了信贷的投放,同时财政部门加快了政府债券的融资进度;另一方面也表明实体经济的需求在逐步恢复。但在对一些结构性数据进行分析后,我们认为,一月份“开门红”之后,融资保持较快增长还有不少难度,银行信贷增长动力转换需要更多时间,金融支持稳增长亦需要更多精准性的举措。

两大力量推动新增融资实现“开门红”

人民银行数据显示,2022年1月份人民币贷款增加3.98万亿元,是单月统计高点,同比多增3944亿元。其中住户贷款增加8430亿元;企(事)业单位贷款增加3.36万亿元,票据融资增加1788亿元。社会融资方面,1月社会融资规模增量为6.17万亿元,比上年同期多9842亿元。其中,人民币贷款同比多增3806亿元;企业债券净融资同比多1882亿元;政府债券净融资同比多3589亿元。

从融资新增数据看,金融机构实现了“开门红”,企事业单位贷款是增长的主力军。当月新增3.36万亿创下历史新高,同比多增8100亿元,这一数据表明企业端的融资需求在逐步恢复,同时背后也少不了银行机构的积极主动作为,笔者认识的不少机构从业者,今年1月份基本没有休息,春节假期也多在积极筹备项目。

除了企业端,财政部门也加快了资金筹措和拨付进度。1月份政府债券净融资同比多增3500多亿元;再往前看上个月,政府债券净融资1.16万亿元,同样同比多增3500亿元,表明自去年四季度以来,财政部门积极扩张的意图较为明显。与此相对应,1月份财政存款新增5849亿元,同比少增6900亿元,在融资增加的同时,财政部门还加快了资金拨付进度,力图及早实现实物工作量。

此外,融资增加较多,可能还有一个因素,在人民银行两次引导LPR下行之后,市场利率中枢下行的预期比较一致,银行在目前相对较高的利率水平下尽快放款——即使后续会重定价——也是一个较为理性的经济选择。

后续信贷增长难度较大,应谨慎乐观

综合判断,一月份融资“开门红”是监管推动和银行主动作为的集中体现。但客观判断,在当前经济形势下,信贷投放继续保持当前力度还面临一些结构性因素制约,后续应谨慎乐观,重点需要考虑以下因素:

——居民中长期贷款比较疲软,反应房地产市场不容乐观,房地产对贷款的拉动作用可能有限。1月份,居民中长期贷款(主要是住房按揭)新增7424亿元,环比增加3866亿元,但同比少增2024亿元。

克尔瑞数据显示,2022年1月,TOP一百房企实现销售操盘金额5256亿元,单月业绩规模同比降低39.6%,较2021年月均水平降低43%,1月住房销售大幅下降,表明1月新增居民中长期贷款中,有相当一部分是去年挤压的需求在今年的释放,考虑这一因素,未来居民中长期贷款增长难度不小。

反映居民短期融资需求——进而反映居民消费——的新增短期居民贷款也不甚乐观,1月份同比少增2200亿元,这表明提振居民消费的还需持续发力。

图:近两年居民中长期和短期消费贷款月度新增(亿元)

数据来源:WIND

——企业短期融资增加较多,表明企业总体预期偏弱。1月份,企事业新增贷款中,短期贷款新增1.01万亿元,同比多增4345亿元,短期贷款新增占企业贷款新增的三分之一,短期贷款增加较多,表明企业融资需求更多倾向于满足流动性资金需求,对扩大再生产的意愿相对不足。这一状况虽然近三年都有所显现,但今年尤其明显。

图:近三年企业贷款月度新增(亿元)

数据来源:WIND

进一步出台支持政策,促进精准发力

尽管还有不少困难,但从数据总体上看,1月份融资增长还是较好体现了“充分发力、靠前发力”。后续应在精准发力上下更多功夫。精准发力反映的是信贷边际增长的动力。

从上述分析可以看出,1月份房地产市场仍保持了低位运行的态势,短期内显著改善的可能不大,这表明原先房地产开发带动房地产信贷,进而支撑信贷增长的模式依然难以为继,同时企业预期偏弱也会持续形成对信贷投放的制约,后期如何“精准发力”可能是摆在监管和银行面前共同的题目。应该进一步出台更多支持政策,促进精准发力,可选的政策包括但不限于:

——引导LPR继续下行。市场利率中枢下降最直观的作用是降低实体财务成本。截至2022年1月末,我国社会融资存量320.05万亿元,扣除不存在利息成本的股票融资9.63万亿元之后,市场利率中枢没下降25个BP,简单测算可节约实体财务成本7500亿元。同时利率中枢下降,引导居民预期,可刺激居民消费,对经济增长形成支撑。这一过程中,可采用贷款利率多降一点,存量利率少降一点的非对称方式,引导金融系统继续让利实体经济。

——加大结构性货币政策工具使用。货币政策工具箱开得再大一点,重点提通过结构化的工具,如再贷款、碳减排工具等,支持金融机构向特定领域投放低成本的信贷资源。在可能的情况下,继续下调货币政策工具利率,降低银行融资成本。法定准备金率方面,针对地方法人机构的非对称调整的空间已然不大,后续采用“再贷款支持法人机构,降准支持大型机构”是一个可行的政策组合。

——支持中小尤其是县域法人机构补充资本。近年来,制约县域法人机构信贷投放的一个较为明显的因素是资本金约束。县域法人机构的资本金补充渠道更多依赖行政性的引战、财政注资、专项债支持等,市场化的补充渠道较为缺乏,一些大型银行适用的资本补充工具,如永续债等,县域法人根本无法使用。在这一领域,应进行更积极的探索,支持中小法人机构补充资本,一个创新性的举措是仿照过去农信社改革“票据兑付”的方式,为中小法人补充资本,但具体政策设计应更具约束性,重点指向县域法人实质性的提升治理水平。

本文首发于微信公众号:看懂经济。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

标签:

您可能也感兴趣:

为您推荐

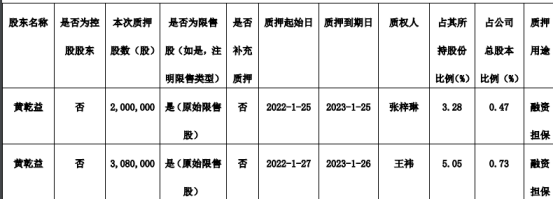

华脉科技股东王晓甫质押336万股 质押期限至2023年6月13日

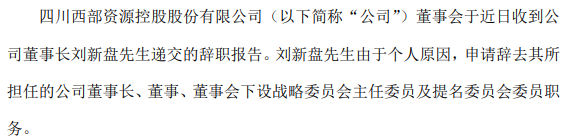

因个人原因 ST西源董事长刘新盘辞职

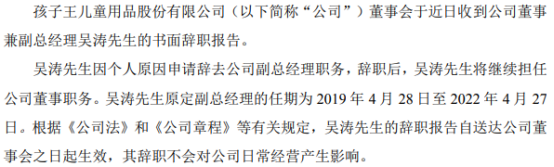

因个人原因 孩子王副总经理吴涛辞职

排行

- 南方中证全指房地产ETF基金净值上涨2.36% 场内价格溢价率为-0.01%

- 华夏中证智能汽车主题ETF基金净值上涨1.29% 场内价格溢价率为-0.02%

- 华夏中证文娱传媒ETF基金净值上涨1.20% 场内价格溢价率为-0.07%

- 国泰中证智能汽车主题ETF基金净值上涨1.32% 场内价格溢价率为0.03%

- 富国中证智能汽车主题ETF基金净值上涨1.35% 场内价格溢价率为-0.15%

- 华宝大数据ETF基金净值上涨1.19% 场内价格溢价率为-0.16%

- 富国中证大数据产业ETF基金净值上涨1.19% 场内价格溢价率为-0.10%

- 鹏华国证证券龙头ETF基金净值上涨1.18% 场内价格溢价率为0.06%

- 鹏华中证800证券保险ETF基金净值上涨1.15% 场内价格溢价率为0.06%

- 华泰柏瑞中证港股通50ETF基金净值上涨1.27% 场内价格溢价率为-0.57%

精彩推送

- 一月融资“开门红”:充分发力、靠前发力之后,信贷投放如何...

- 海南离岛免税店春节7天销售额19.83亿|海南一周要闻

- 1月社融、信贷新增大超市场预期,金融支持实体经济力度稳固

- 国家外汇管理局:2021年中国经常账户顺差20348亿元

- 官方:2021年中国经常账户顺差处合理均衡区间

- 国家税务总局:3月1日起启动个税综合所得年度汇算

- 保供稳价助春耕 海关助力农用物资高效通关

- 国家外汇管理局:2021年我国经常账户顺差20348亿元

- 国家外汇管理局:2021年我国国际收支基本平衡

- 两部门将派联合调研组开展铁矿石市场监管调研

- 城阳区“真金白银”支持工业经济稳增长

- 国家医保局:今年上半年力求推出种植牙领域地方集采的联盟改革

- 陆地探测一号SAR卫星在轨成功成像 图像质量优异

- 成都生态价值转化新探索:金堂加速打造绿色制造先锋城市

- 退休人员养老金料迎“18连涨” 城乡居民养老金待遇也将提高

- 中信证券:能源危机——解不开的供需困局

- 两部委会后煤炭跌价煤股却上涨?分析称看好相关公司业绩表现

- 财信研究评1月货币数据:政策全面发力稳增长,1月社融迎来天...

- 个人存取现金超5万,为何需登记?

- 工信部等八部门:完善废旧动力电池回收利用体系

- “冬奥币”“冬奥钞”再次预约即将开启!每人限购20套

- 1月CPI数据依旧“爆表”!10年期美债收益率逼近2%

- 1月人民币贷款增加3.98万亿元,为单月统计高点分析师:预计社...

- 商务部:春节期间我国消费市场总体平稳 冰雪消费迅速升温

- 商务部:网上年货节冬奥特许纪念品销售额增21倍

- 八部委:力争全年为高校毕业生创造200万个高质量就业机会

- 广电总局划定红线:演员总片酬不得超过制作成本40%

- 总量“爆表”!1月社融、信贷增量双双创纪录,释放什么信号?

- 两部门发文推动能源低碳转型 强调顶层设计深化机制创新

- 1月信贷“开门红”

- 拜登老调重弹:通胀年内将会大幅缓解!然而美国人民对此表示悲观

- 八部门:力争2025年大宗工业固废利用率达57%

- 开门红!1月新增信贷社融均创新高

- 深圳双Q试点再升级助力打造国际创投中心

- 先进制造业成为多地新年发力点 这十强城市占领先机

- 重大信号!1月新增贷款4万亿,企业部门占8成!社融增量超6万...

- 明明:中美利差逐步收窄或对资本流动影响有限

- 央行重启百亿级逆回购操作,后续政策怎么走?利率还有调降空...

- 国家广电总局:规范包括演员片酬在内的收入分配秩序

- 央行:1月末M2余额243.1万亿,同比增9.8%

- 1月末社会融资规模存量为320.05万亿元,同比增10.5%

- 央行:1月人民币存款增加3.83万亿元,同比多增2627亿元

- 央行:1月末M2余额243.1万亿元,同比增长9.8%

- 央行:1月份人民币贷款增加3.98万亿元,同比多增3944亿元

- 央行:1月社会融资规模存量为320.05万亿元,同比增长10.5%

- 关注!美国油价达近8年新高,1月CPI今晚出炉,通胀会继续爆表么?

- 人民银行公布1月金融统计数据 M2同比增长9.8%

- 人民银行:1月末社会融资规模存量320.05万亿元 同比增长10.5%

- 2021年度昆明主流购物中心销售额、客流量出炉

- 盲盒、冰墩墩、胖虎,为何潮玩总能炒起来

- 商务部:春节期间冰雪消费迅速升温 冬奥会激发消费热潮

- 吴琦:电力市场化需把握环境友好等五组关系

- 拜登政府正考虑对华展开新的贸易调查?外交部回应

- 信贷“开门红”可以顺利实现吗?

- 3月1日起超5万现金存取要登记!一文看懂新政对我们有啥影响

- 海南离岛免税购物“邮寄送达”政策一周年:收寄快件包裹超100万件

- 2021年世界航天发射次数再创新高 中国居首

- 2022年我国已计划50余次宇航发射 发射140余个航天器

- 人民银行:2021年四季度工业企业收入和利润增速企稳

- 两部门:推行绿色低碳交通设施装备,完善充换电、加氢、加气...

- 北京94家博物馆拟认定为全国科普教育基地

- 两部门:建立涵盖能源、应急、气象、水利、地质等部门的极端...

- 两部门:加强新型电力系统顶层设计,鼓励各类企业等主体积极...

- 2021年北京金融业实现增加值7603.7亿元,占地区生产总值比重...

- 热点解读:国家发改委、市场监督总局约谈有关铁矿石资讯企业...

- 两部门:对监测发现煤价虚高企业将第一时间约谈

- 春节短信拜年数量下降 除夕、初一流量数据攀升

- 航运市场回暖推动行业走强 海关总署助力船舶出口

- 新基建与数字经济双重加持 5G行业加速发展

- 新增专项债发行加快 稳增长政策支撑基建复苏

- 中国服装订单回流2000亿:一场短暂的繁荣

- 发改委能源局部署煤炭保供稳价工作

- 金融企业频频牵手体育名人折射行业转型大趋势

- 多地重大项目建设快步入场 基建发力“静待花开”

- 城市经济底盘:南京“24小时”不停歇的企业如何度过春节假期?

- 2022冬奥系列评论: 北京冬奥会的“绿电”示范

- 事关房贷,央行、银保监会最新发话!北上深已下调利率,更有...

- 人民银行回应个人存取现金超5万元将要登记 :不影响存取现金...

- 财联社2月C50风向指数调查:流动性预期宽松 1月社融或达5.5万亿

- 河南:有序恢复跨省团队旅游

- 自然资源部:2021年发现并制止涉嫌违法填海19处

- 国家发改委同意实施长江上游涪陵至丰都河段航道整治工程

- 个人存取现金超5万元将要登记 对普通储户会有影响吗

- 积极践行责任担当:中国基金业协会发布报告展现行业作为

- 交通运输部:积极扩大交通有效投资 加快构建高质量国家综合立...

- 工信部:2021年我国有色金属行业运行整体平稳

- 市场监管总局发布2021眼镜质量抽查报告 不合格率6.4%

- 因无法接受投资失败,大连男子驾宝马故意冲闯红灯,致5死8伤...

- 香港防疫措施再收紧 分析师称不排除香港经济首季负增长可能

- 朝阳区已累计启用涉奥酒店 83家

- 重庆市 707户各级企业董事会已实现“应建尽建”

- 教育部发文!确保教师工资不低于当地公务员

- EIA大幅上调今年油价预期逾10%,预计明年美国产量创新高

- 三年行动冲刺收官 国资证券化再加速

- 发改委:对于捏造散布涨价信息、哄抬价格等 露头就打

- 中科院:今年经济增速5.5%左右 建议疫情防控有序不过度

- 个人存取现金5万元以上需要登记,什么信号?这两家银行将停办...

- RCEP生效满月 海关助力外贸企业迎来“开门红”

- 四部门印发《金融标准化“十四五”发展规划》 明确七方面重点

- 两部门联合约谈铁矿石资讯企业:不得捏造散布涨价信息

营业执照公示信息

营业执照公示信息